Управление инновациями

Разработка и реализация инновационных проектов связаны с долговременным...

Управление качеством

Качество – это всеобщность свойств и характеристик изделия или услуги...

Управление затратами

Информация о затратах является важнейшим элементом при планировании, координации...

Риски в инвестиционной деятельности

В-третьих, общая доходность и риск инвестиционного портфеля могут меняться путем варьирования его структурой. Существуют различные программы, позволяющие конструировать желаемую пропорцию активов различных типов, например минимизирующую риск при заданном уровне ожидаемой прибыли или максимизирующую прибыль при заданном уровне риска.

В-четвертых, все оценки, используемые при составлении инвестиционного портфеля, носят вероятностный характер. Конструирование портфеля в соответствии с требованиями классической теории возможно лишь при наличии ряда факторов: сформировавшегося рынка ценных бумаг, определенного периода его функционирования, статистики рынка и др.

Формирование инвестиционного портфеля осуществляется в несколько этапов:

- формулирование целей его создания и определение их приоритетности, задание уровня риска, минимальной прибыли, отклонения от ожидаемой прибыли и т.п.;

- выбор финансовой компании;

- выбор банка, который будет вести инвестиционный счет.

Взаимосвязь риска и доходности

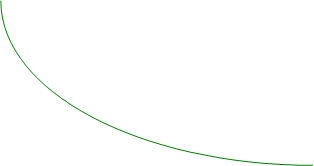

. Любое предприятие может рассматриваться как совокупность некоторых активов (материальных и финансовых), находящихся в определенном сочетании. Владение любым из этих активов связано с определенным риском в плане воздействия этого актива на величину общего дохода предприятия. То же самое в полном объеме относится к портфелям ценных бумаг, причем степень риска изменяется обратно пропорционально количеству включенных в портфель случайным образом видов ценных бумаг (рис.2).

Общий риск портфеля состоит из двух частей:

- диверсифицированный (несистематический) риск, т.е. риск, который может быть элиминирован за счет диверсификации;

- недиверсифицированный (систематический) риск, который нельзя уменьшить за счет изменения структуры портфеля.

Исследования показали, что если портфель состоит из 10 - 20 различных видов ценных бумаг, включенных с помощью случайной выборки из имеющегося на рынке ценных бумаг набора, то несистематический риск может быть сведен к минимуму (это показано на рис. 2). Поэтому основное внимание следует уделять возможному уменьшению систематического риска.

Риск

![]() портфеля

портфеля

диверсифицированный

![]() риск

риск

общий недиверсифицированный

риск риск

5 10 15 20 25 число финансовых

инструментов в портфеле

Рис. 2

Существует «портфельная теория» - теория финансовых инвестиций, в рамках которой с помощью статистических методов осуществляются наиболее выгодное распределение риска портфеля ценных бумаг и оценка прибыли. Эта теория состоит из четырех основных элементов:

- оценка активов

- инвестиционные решения

- оптимизация портфеля

- оценка результатов.

Систематический риск в рамках этой модели измеряется с помощью b-коэффициентов. Каждый вид ценной бумаги имеет собственный b-коэффициент, представляющий собой индекс доходности данного актива по отношению к доходности рынка ценных бумаг в целом. Значение показателя рассчитывается по статистическим данным для каждой компании, котирующей свои бумаги на бирже.

В целом по рынку ценных бумаг b-коэффицент равен единице; для отдельных компаний он колеблется около единицы, причем большинство b-коэффицентов находится в интервале от 0.5 до 0.2. Интерпретация b-коэффицента для акций конкретной компании заключается в следующем:

b = 1 означает, что ценные бумаги данной компании имеют среднюю степень риска, сложившуюся на рынке в целом;

b меньше 1 означает, что ценные бумаги данной компании менее рискованны, чем в среднем на рынке;

b больше 1 означает, что ценные бумаги данной компании более рискованны, чем в среднем на рынке;

увеличение b-коэффициента в динамике означает, что вложение в ценные бумаги данной компании становится более рискованным.

В портфельной теории разработана модель увязки систематического риска и доходности ценных бумаг ( Capital Asset Pricing Model - CAPM ).

Эта модель имеет следующий вид:

Re = Rf + b ( Rm - Rf )

где Re - ожидаемая доходность акций данной компании;

Rf - доходность безрисковых ценных бумаг

Rm - доходность в среднем на рынке ценных бумаг в текущем

периоде

b - бета-коэффицент.

Показатель ( Rm - Rf ) имеет вполне наглядную интерпретацию, представляя собой рыночную премию за риск вложения своего капитала не в безрисковые государственные ценные бумаги, а в рискованные ценные бумаги. Аналогично показатель ( Re - Rf ) представляет собой премию за риск вложения капитала в ценные бумаги именно данного предприятия. Модель САРМ означает, что премия за риск вложения в ценные бумаги данного предприятия прямо пропорциональна рыночной премии за риск.